12月31日,深交所网站发布关于终止对新疆蓝山屯河科技股份有限公司首次公开发行股票并在创业板上市审核的决定。

2022年6月27日,深交所依法受理了蓝山屯河首次公开发行股票并在创业板上市的申请文件。

2023年5月25日,深交所上市审核委员会召开2023年第34次审议会,上市委主要就研发投入问题,业绩成长性问题,以及公司是否符合创业版定位向新疆蓝山屯河科技有限公司发起问询。新疆蓝山屯河科技有限公司首发上会被暂缓审议。

2023年12月22日,蓝山屯河向深交所提交了《新疆蓝山屯河科技股份有限公司关于撤回首次公开发行股票并在创业板上市申请文件的申请》,保荐人向深交所提交了《中国银河证券股份有限公司关于撤回新疆蓝山屯河科技股份有限公司首次公开发行股票并在创业板上市申请文件的请示》。根据《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对蓝山屯河首次公开发行股票并在创业板上市的审核。

蓝山屯河以精细化工和高端化工新材料一体化产业链为主业,自成立以来不断筑牢产业链硬件基础,建成“BDO-PBS系列生物降解材料/PBT/PTMEG/TPEE”上下游一体化产业链,产品线涵盖精细化工基础原料、生物降解材料、化工新材料以及新型节能环保建材等。

蓝山屯河的控股股东为新疆投资发展(集团)有限责任公司(以下简称“新投集团”),持有蓝山屯河25,218.00万股的股份,占蓝山屯河发行前总股份51%。

新疆国资委直接持有蓝山屯河控股股东新投集团90.73%的股权,系蓝山屯河的实际控制人。

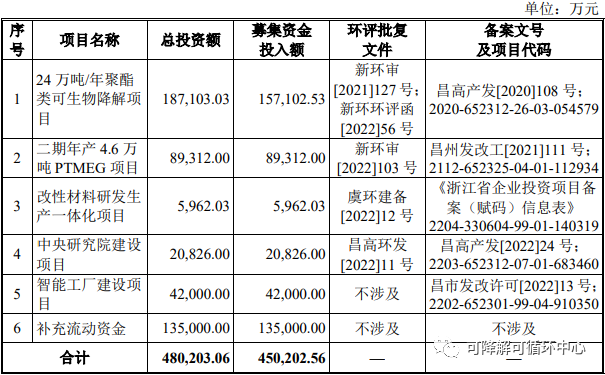

蓝山屯河原拟在深交所创业板公开发行股票合计数量为不超过16,482.33万股,占发行后总股本的比例不低于10%。蓝山屯河原拟募集资金450,202.56万元,分别用于24万吨/年聚酯类可生物降解项目、二期年产4.6万吨PTMEG项目、改性材料研发生产一体化项目、中央研究院建设项目、智能工厂建设项目和补充流动资金。

蓝山屯河的保荐机构(主承销商)为中国银河证券股份有限公司,保荐代表人为梁宇、王红兵,联席主承销商为申万宏源证券承销保荐有限责任公司。