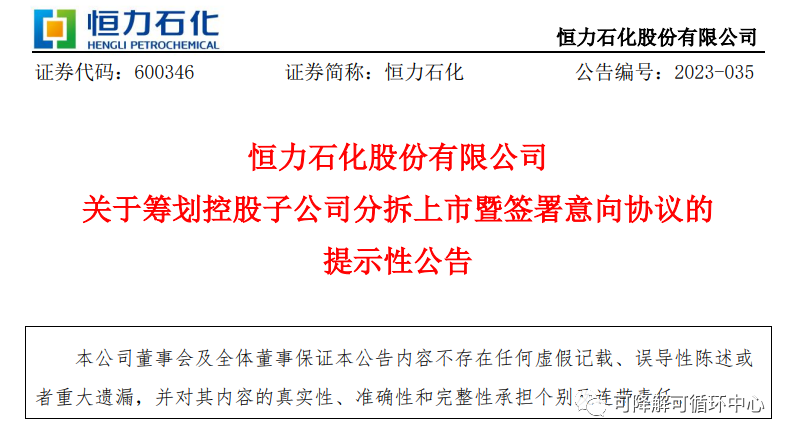

6月20日,千亿市值的石化龙头——恒力石化发布关于筹划控股子公司分拆上市暨签署意向协议的提示性公告。

公告称,恒力石化及下属子公司恒力化纤与大连热电洁净能源集团签署《重大资产重组意向协议》,公司拟向大连热电出售公司直接及间接持有的康辉新材100%股权。大连热电拟通过发行股份的方式购买恒力石化、恒力化纤合计持有的康辉新材100%的股份。

交易完成后,大连热电将成为康辉新材的控股股东,恒力石化将成为大连热电的控股股东。恒力石化依然保留对康辉新材的控制权。

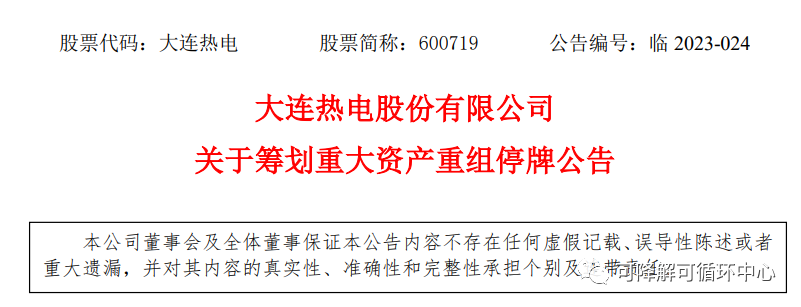

同日,大连热电发布公告称,拟向大连洁净能源集团或其指定主体出售其全部资产及负债出售资产。拟同时发行股份购买恒力石化、恒力化纤合计持有的康辉新材100%股份。

资产出售和发行股购买资产为一揽子交易,同时生效、互为前提,任何一项内容因未获得所需的批准而无法付诸实施,其他项均不予实施。

此外,本次交易拟向特定投资者发行股份募集配套资金。募集配套资金以资产出售和发行股份购买资产为前提条件,但最终配套融资成功与否不影响本次出售方案和发行股份购买资产行为的实施。

一旦此次交易顺利落地,有望成为A股首例由民企上市公司主导的“分拆+重组”案例。

恒力石化直接持有康辉新材 66.33%的股份,为康辉新材控股股东,恒力化纤持有康辉新材33.67%的股份,恒力石化共计持有恒力化纤100%的股权。

康辉新材依托恒力与德国布鲁克纳共同研发的拉膜工艺及自有的聚酯合成技术,全力打造行业领先的双向拉伸聚酯薄膜(BOPET)、PBT工程塑料、功能性聚酯、PBS/PBAT生物可降解塑料及锂电池隔膜生产基地。

康辉新材在营口基地建有基于自主技术的年产3.3万吨PBAT项目,在大连长兴岛有45万吨PBS/PBAT/PBT可降解新材料项目,在江苏有年产80万吨功能性薄膜、功能性塑料项目,其中改性PBAT8万吨。